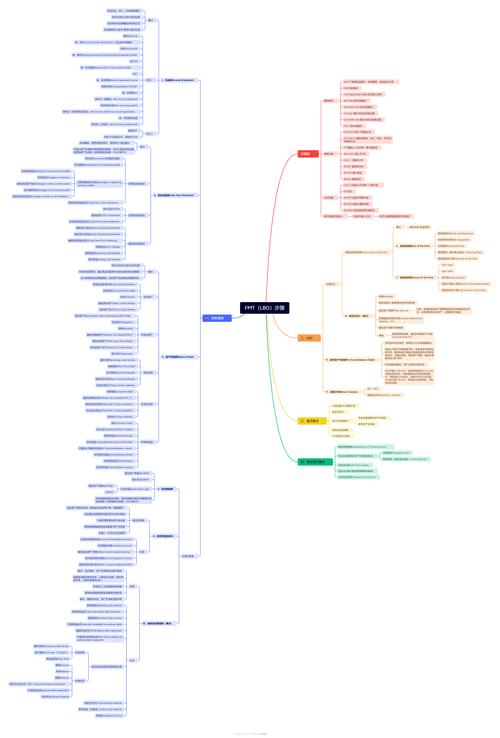

杠杆收购(LBO)的定义、运作及典型操作步骤详解

<配资注册>杠杆收购(LBO)的定义、运作及典型操作步骤详解

杠杆收购(LBO)的定义与运作

杠杆收购( , LBO) 是一种利用高比例债务融资(通常占交易总价的70%以上)收购目标公司的策略,其核心是通过目标公司未来的现金流或资产抵押来偿还债务,最终通过资产重组、出售或上市实现退出。

LBO的典型操作步骤目标选择:

通常为现金流稳定、资产可抵押的成熟企业(如消费品牌、制造业)杠杆收购(LBO)的定义、运作及典型操作步骤详解,例如KKR收购雷诺兹-纳贝斯克(RJR )。融资结构:

优先级债务( Debt):银行贷款,利率低但需资产抵押(占50%-60%);

次级债务( Debt):高息债券或可转债(占10%-20%);

股权出资():收购方自有资金(占10%-30%)。

收购后重组:

削减成本(如裁员、关闭低效业务);

优化资产负债表(出售非核心资产);

提升运营效率以增加现金流。

退出获利:

IPO上市(如汉堡王被3G资本收购后重新上市);

出售给战略买家(如百丽国际私有化后被高瓴资本重组再上市)。

与LBO对应的其他收购形式

收购类型

核心特点

适用场景

典型案例

战略收购

以产业协同为目标(技术、渠道、市场份额),较少依赖债务融资。

行业整合、技术互补

微软收购(职业社交协同)

资产收购

仅购买目标公司特定资产(如专利、厂房)杠杆收购与企业的价值关系,而非股权杠杆收购与企业的价值关系,避免承担历史负债。

破产企业剥离资产、轻资产行业

苹果收购英特尔手机基带芯片业务

管理层收购(MBO)

由目标公司管理层主导收购,可能结合杠杆(LMBO),但决策权归属内部团队。

企业传承、私有化退市

戴尔公司管理层联合银湖资本私有化

敌意收购

未经目标公司董事会同意,直接向股东报价或公开市场收购股份。

股权分散、价值低估企业

宝能系举牌万科(未完全成功)

现金收购 vs. 股权收购

现金收购以现金支付对价(快速交割)杠杆收购(LBO)的定义、运作及典型操作步骤详解,股权收购通过发行新股置换(避免现金流压力)。

现金充裕企业 vs. 估值高位企业

脸书(Meta)190亿美元现金收购

LBO的核心优势与风险风险:总结对比

关键差异:LBO的核心是“用别人的钱赚钱”,而其他收购形式更侧重资源整合、控制权争夺或资产优化。

本文 配资注册 原创,转载保留链接!网址:http://www.yao-cn.com/html/479.html

本文由[配资注册机构名称]原创撰写,著作权归[配资注册机构名称]所有。未经书面授权,任何单位或个人不得以任何形式复制、转载、摘编、修改、传播本文全部或部分内容。